(报告出品方/作者:安信证券,马良、郭旺)

1.Micro OLED 具备高像素密度、轻薄、低功耗等显著优势

1.1.Micro OLED 技术原理

Micro OLED 是一种在单晶硅片上制备主动发光型 OLED 器件的新型显示技术,又称硅基OLED。不同于传统的 PMOLED 及 AMOLED 显示技术,其是以单晶硅作为驱动背板而制作的 OLED 显示器件,将传统外置邦定的显示芯片集成在硅基背板中,像素尺寸为传统显示器件的 1/10,精细度远远高于传统器件。Micro OLED 技术利用成熟的 CMOS 工艺,可以将行列驱动电路、像素阵列和 DC-DC 转换器等电路集成在单个芯片上,Micro OLED 微显示器的尺寸通常小于 2 英寸。Micro OLED 可以在维持相近分辨率水平的基础上显示面积更小的 OLED,这一特性使它拥有了更高的像素密度(PPI),并且具有让显示器更轻薄短小、耗电量更少、自发光、发光效率高等优点,特别适用于 AR、VR 等显示穿戴式设备。

Micro OLED 是半导体技术与 OLED 技术的结合,在高温低真空环境下,将 OLED 沉积到单晶硅衬底上制作成 Micro OLED 光源模块。其器件结构包括了驱动背板与 OLED 器件两个部分。驱动背板是采用标准的 CMOS 工艺在单晶硅衬底上制作驱动电路,构造 Micro OLED 显示需要的像素驱动电路、行列驱动电路等功能电路。由于单晶硅衬底不透明的特点,制作 OLED 发光单元需要先在衬底上以高反射率的金属作为阳极,再制作空穴注入层、空穴传输层、发光层、电子传输层、电子注入层以及阴极层。在阴级上制作薄膜封装层,用于阻隔水氧,在封装层上,进一步贴合玻璃进行器件强度保护。

Micro OLED 结合了成熟的集成电路 CMOS 技术与 OLED 技术,采用了 CMOS 技术中的光刻、CMP 等工艺和 OLED 技术中的真空蒸镀技术工艺。Micro OLED 器件工艺制程主要包含了四个环节:(1)硅基 IC 设计与制造:主要涉及集成电路的设计和制造,分别由 IC 设计团队和 晶圆厂完成。(2)OLED 制程:主要包括 OLED 微腔顶发射技术,阳极材料技术,全彩化技术等。其中阳极像素点制作系将金属阳极制作在硅片上,阳极制作工艺完成后,采用真空蒸镀技术工艺将有机发光材料蒸镀至硅片上。金属镀膜工序完成金属阳极的蒸镀,起到连接硅片驱动电路和 OLED 有机发光层的作用。(3)OLED 封装制程:首先通过 PECVD 和 ALD 设备制作 Micro OLED 薄膜封装,在硅片表面生成致密的薄膜,以达到阻挡水分子、氧气分子的作用,成膜质量关系到整个 OLED 微型显示器的寿命和良品率。再通过 IJP(Ink Jet Printing)有机彩色滤光材料,进行曝光显影制作硅基 OLED 所需的三基色(R、G、B)图形,完成彩色化工艺,主要包括涂胶、光刻、显影和烘干 4 个工序。(4)显示驱动与系统:与第一部分设计制造紧密相连。Micro OLED 的驱动 IC 和像素电路是集成在一起的,集成度高的同时也存在一些问题,如开发难度高,通用性差。

1.2.Micro OLED 具备高像素密度、轻薄、低功耗等显著优势

从显示面板的技术分类来看,目前主要包括 LCD、OLED、Micro OLED 以及 Micro LED,LCD 由于具备成本优势,在 TV 等大屏领域依然占据主要份额。随着消费者对显示器的视角场、分辨率、像素密度以及轻量化的要求越来越高,目前 OLED 技术在中小尺寸已经逐步替代 LCD 技术的应用。OLED 具有视野角度宽、轻薄、对比度高、显示色彩丰富、响应速度快、功耗低、 柔性显示以及抗震性能好等优点。

OLED 按驱动方式的不同可以分为被动式驱动 OLED(PMOLED)和主动式驱动 OLED (AMOLED)。其中 AMOLED 显示品质较佳、反应速度较快,主要面向量产规模较大的中大尺寸显示屏,包括智能手机屏、平板电脑显示屏和电视。PMOLED 具有高亮度、生产成本较低的特性,因此多用于多样化的定制产品市场,以中小尺寸的显示屏为主,如医疗健康、家居应用、消费电子、 车载工控、安全产品等。Micro OLED 是主动式有机发光显示 AMOLED 的一个重要分支,创新性结合半导体与 OLED、显示器件采用单晶硅芯片基底。单晶硅芯片采用现有成熟的集成电路 CMOS 工艺,实现显示屏像素的有源寻壮矩阵的同时可实现如 SRAM 存储器、T-CON 等多种功能的驱动控制电路,大 大减少了器件的外部连线,增加了可靠性,实现了轻量化。

与 LCD 相比,Micro OLED 具备以下优点:(1)Micro OLED 是一种自发光的显示技术,不需要背光模组,因此可以做得更薄、更轻、更省电。(2)Micro OLED 的像素密度更高,达到每英寸 3000ppi 以上,可以提供更清晰、更细腻的画质。(3)Micro OLED 的响应速度更快,适合用于高帧率的 AR/VR 等应用。与 OLED 相比,Micro OLED 具备以下优点:(1)Micro OLED 的尺寸更小,可以实现更高的像素密度和分辨率。(2)Micro OLED 的响应速度更快,适合用于高帧率的 AR/VR 等应用。(3)Micro OLED 不需要复杂的封装技术,可以降低成本和厚度。从成本来看,Micro OLED 目前技术成熟度比 LCD 和 OLED 还有一定差距,成本较高,这是与 LCD 和 OLED 相比的主要劣势。

1.3.Micro OLED 是目前最适合虚拟现实的显示技术

虚拟现实设备包括 VR 和 AR,对于 VR 来说,需兼顾沉浸感、舒适性和交互性,对对比度、视场角、分辨率和延时要求极高,亮度相对不那么高,对寿命和重量的要求也不太高。对于 AR 来说,不关注沉浸感,但关注轻便、长期佩戴,真实世界和虚拟世界要同时显示,同时亮度也非常重要,对于对比度、分辨率要求相对不那么高。目前市面市主流的 VR 设备用的是 Fast LCD,它是 LCD 的增强版,优点在于产能成熟,成本很低,但是它像素密度低,分辨率低;对比度低,画面质量差;亮度低,延迟高,有余晖,且容易产生眩晕;同时,它还不能显示局部的黑色。

与 Fast-LCD 相比,Micro OLED 具备高清晰度、高刷新率、高对比度、轻薄、能全黑等特点,但是在亮度以及寿命上存在短板。因为 Micro OLED 是有机物,不能加过高电压,因此亮度有限。与前面两种显示技术相比,Micro LED 不仅具备 Micro OLED 高分辨率、高 PPI、高刷新率和高对比度等优点的同时,拥有无机物特性,将响应时间、功耗、色域等性能进一步提升,并有效改善 Micro OLED 亮度低、寿命短的缺陷。不过,Micro LED 制造工艺面临技术瓶颈,尚处研发阶段,短期难以规模量产。首先,Micro LED 面临着全彩显示问题,目前仅单绿色具备规模量产能力,并且全彩显示和巨量转移问题严重制约着 Micro LED 的发展。综合来看,对于目前主流的 VR 设备来说,Micro OLED 具备高清晰度、高刷新率、高对比度、轻薄等显著特点,并且其中亮度偏低(高于 LCD,但是低于 Micro LED)、寿命不够长等缺点对于 VR 设备来说影响不大,并且相比 Micro LED 商业化量产难度要低不少,是目前最合适虚拟现实的显示技术,有望快速取代 Fast-LCD 的份额。对于 AR 设备来说,需要具备较高亮度,长远来看,Micro LED 将成为终极解决方案。

2.需求端:苹果 MR 预计搭载 Micro OLED 屏幕,有望带动其在虚拟现实中渗透率快速提高

2.1.龙头公司相继入局,苹果 MR 有望带动行业加速发展

Micro OLED 微显示器件具有 OLED 自发光、薄、轻、视角大、响应时间短、发光效率高等优异特性,而且更容易实现高 PPI、体积小、易于携带、功耗低等应用效果,特别适合应用于近眼显示设备。行业龙头对产业链的技术路线的选择具有指引作用,索尼在 2011 年发布 HWZ-T1,成为最早运用 Micro OLED 的 VR 产品。Micro OLED 的优势正在逐渐得到下游消费电子厂商的认可,目前已有索尼、Rokid、arpara 等多家公司采用 Micro OLED 作为 VR/AR 设备的显示屏。

在 CES 2022 期间,松下旗下全资子公司 Shiftall Inc.展示全球首款 5.2K 高动态范围 VR 眼镜 MeganeX,搭载两块 1.3 英寸 Kopin Micro OLED(2560 × 2560)面板,刷新率达到 120Hz,像素密度为 2245ppi,售价不到 10 万日元(约合人民币 5500 元)。雷鸟创新旗下全新消费级智能眼镜产品雷鸟 Air 已于 2022 年 4 月 19 日在京东上市开售,搭配了两块分辨率为 1920×1080 的 Sony Micro OLED 显示屏,支持 2D、3D 全高清观影,可以带来 4 米距离等效 140 英寸的全高清观影体验。高通于 2022 年也发布了一款全新的 AR 智能眼镜参考设计,名为“New Wireless AR Smart Viewer”,采用双 0.49 英寸 1920x1080 90Hz Micro OLED 微型显示器,由中国的视涯科技生产。华为在 2022 年 12 月 9 日正式发布的 Vision Glass 智能观影眼镜,采用 BirdBath(简称 BB)方案,实现了 90%DCI-P3 色域(即 120% sRGB),搭载的 Micro OLED 微型显示器由视涯科技生产。

彭博社 Mark Gurman 预测,苹果将于 2023 年推出首款 MR 设备,名为“Apple Reality Pro”,该设备将搭载 2 片 4K Micro OLED 面板和一片普通 OLED 面板。Micro OLED 面板由索尼供应,分辨率达 4K,像素密度达 3000PPI 以上,解析度更能达到 8K 超高解析度;普通 OLED 面板则由 LG Display 供应,具有超低刷新率和更低的功耗,能够用来简单显示状态。从 AR 圈公布的数据来看,Micro OLED 是苹果眼镜 BOM 成本占比最高的零部件,约占苹果 MR 成本的 40%。苹果 MR 头显将搭载 3P Pancake 光学方案与眼球+手部追踪交互方式等核心技术,可以实现突破性系统级交互、隔空打字以及基于 FaceTime 的先进视频会议等功能,并允许用户用眼神和裸手操控取代操控杆。同时,苹果 MR 采用了一颗 5nm 工艺封装了 CPU、GPU 和内存的主 SoC,另外搭载专用的图形处理器。M2 芯片在图形处理、运算速度以及存储能力方面大幅增强混合设备的性能。双芯片设计,外加 M2 级别的算力和能效比,再加上眼球追踪来节省算力,使得该设备能达到 8K 超高解析度。

2.2.Micro OLED 在虚拟现实中渗透率有望快速提高

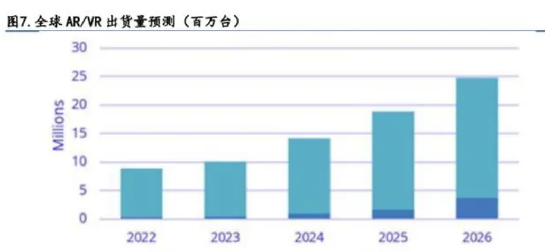

据 IDC 数据,预计 AR/VR 头显在 2023 年的出货量为 1010 万台,总出货量同比增长 14%,并有望在 2023-2027 年的预测期内提速,五年复合年增长率(CAGR)达到 32.6%。2022 年,受到宏观经济的挑战,全球 VR 设备出货量有所下滑,预计 2023 年随着索尼全新的 PSVR2 和苹果进军这一市场将有助于推动销量的增长,Meta 和 PICO 的新设备预计会在 2023 年底推出,并会在 2024 年为 VR 持续提供增长动能。

从虚拟现实的显示技术来看,2018 年以后,Fast-LCD 技术的出现让 LCD 逐渐成为 VR 设备主流选择。自 2022 年起,显示方案进一步迭代,行业龙头开始使用带有 Mini LED 背光的 Fast LCD 显示面板,或者使用 Micro OLED,来提升显示性能。目前,大部分 VR 设备采用的还是 LCD 方案,Micro OLED 占比未来有望快速提高,根据 DSCC 预测,Micro OLED 将在 2025 年 之后占据出货量的最大份额。

受 AR/VR 产业发展的带动,Micro OLED 显示面板市场规模有望迅速扩张。根据 DSCC 预测,2022 至 2027 年,AR/VR 屏幕市场平均复合年增长率(CAGR)为 50.7%,2027 年将达到 73 亿 美元。考虑到苹果在将其 XR 产品中使用 Micro OLED,同时 Meta 也可能将 Micro OLED 技术用于第二代 Quest Pro,Micro OLED 在虚拟现实中渗透率有望快速,DSCC 预测 2023 年全球 Micro OLED 的销售额将超过 13 亿美元,并于 2024 年翻番,超过 26 亿美元。

3.供给端:索尼为行业龙头,国内厂商优势明显:

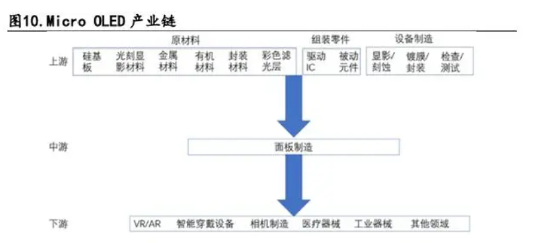

3.1. Micro OLED 产业链:上游部分核心设备材料被海外垄断,国内厂商优势中游制造和下游应用具备优势

Micro OLED 产业链包括上游原材料生产、设备制造以及组装零部件的生产,中游 OLED 面板制造以及下游 OLED 应用等环节。上游包括原材料生产、设备制造以及组装零部件的生产三大板块,各个板块又包括了较多细分的产品,如原材料有硅基板、驱动 IC、金属材料、有机材料、封装材料等主要环节。中游厂商制造显示面板后,其产品可应用于 AR 眼镜、VR 头盔、红外探测器、3D 医疗设备等下游应用产品中。

上游包括原材料生产、设备制造以及组装零部件的生产三大板块。原材料主要有硅基板、有机材料等,具有技术密集型特点。尽管中国上游厂商在部分设备和原材料已经实现国产替代,但是阵列、蒸镀段的关键设备和原材料仍然主要依赖日韩、美国等国外厂商。国内的 Micro OLED 产业的主要问题在上游的设备和原材料。设备方面,国内还没有厂商提供可靠的生产 Micro OLED 的核心高精度设备;原材料方面,由于技术限制,我国企业主要集中在中间体和粗单体领域,在利润较高的 OLED 有机发光材料成品(终端材料)领域占比较低。 中游 Micro OLED 微型显示器领域中,欧美公司较早进入市场,国内厂商进步迅速。全球目前从事开发、生产 Micro OLED 微显示器的厂商主要集中在欧美国家,包括美国 eMagin 公司、英国 Micro Emissive Displays(MED)公司、德国 Fraunhofer IPMS 研究机构、法国 Micro OLED 公司、日本索尼以及国内的奥雷德、京东方、视涯科技、清越科技等。

Micro OLED 产品对应的下游客户主要包括工业测温、测距手持设备制造商;穿戴式视频终端设备制造商;相机制造商;高端医疗器械、工业器械制造商等,其中 VR/AR 产业应用最为广泛。目前,Micro OLED 仍处于早期发展阶段,受制于成本较高,主要被应用于军事领域的瞄准观察系统、头盔系统和模拟训练系统。随着 5G 的商用落地,产业发展政策的支持以及 Micro OLED 技术的成熟,Micro OLED 从军用逐渐转向民用,在 VR/AR、工业安防、医疗等高分辨率近眼显示领域都能有广泛的应用。Micro OLED 微型显示器由于其在亮度、对比度、刷新率等方面的优势,未来将逐步取代 LCD 显示在 VR/AR 领域的运用。

3.2.索尼为行业龙头,国内厂商处于行业领先地位

Micro OLED 从技术层面来看,已经进入成熟量产阶段。其技术工艺主要分为单晶硅光刻的基底驱动层技术和 OLED 蒸镀技术。单晶硅光刻的基底驱动层技术方面,Micro OLED 采用成熟的 28nm、55nm、180nm CMOS 工艺,这类 CMOS 工艺制程已广泛应用于光电传感器,已经踏入了成熟阶段。OLED 蒸镀工艺方面,Micro OLED 蒸镀工艺主要集中在 8 英寸和 12 英寸硅晶圆 上,蒸镀面积小,难度相对低很多。从 Micro OLED 生产厂商来看,欧美公司较早进入市场,包括美国 eMagin 和 Kopin 公司、日本 SONY、法国 Micro OLED、德国 Fraunhofer IPMS 研究机构以及英国 MED 公司。中国从事 Micro OLED 显示屏的公司主要以北方奥雷德、云南创视界(京东方投资)、国兆光电和合肥视涯为主。另外熙泰智能、湖畔光电、芯视佳、昆山梦显(维信诺投资)、观宇科技和南京昀光等公司也在布局硅基 OLED 产线和产品中。

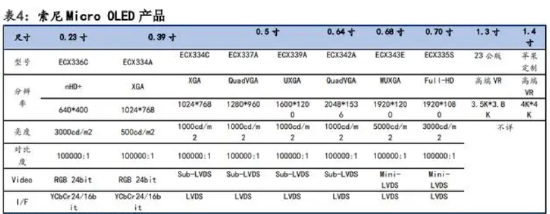

索尼于 2009 年开始研发 Micro OLED 显示技术,并于 2011 年生产出第一代 Micro OLED 显示器,广泛用于相机取景器。近些年由于 VR/AR 近眼显示开始兴盛,索尼投入大量研发资源于硅基 Micro OLED 市场,把硅基 Micro OLED 微显屏分辨率从 VGA 提高到 1080P、2K 甚至 4K,亮度也提升了接近一个数量级。彭博社消息,索尼 Micro OLED 显示器已经被小米、雷鸟等多家公司采用作为 VR 产品屏幕,同时苹果的 MR 设备将会采用两块 SONY 提供的 4K Micro OLED 屏幕。

美国 eMagin 公司于 1996 年成立,其在 2000 年便推出微型显示器和 VR 眼镜产品,是全球首家进入 OLED 微显示领域的厂商。公司具备设计、开发、制造和销售 Micro OLED 的端到端能力,主要客户为军工企业。产品具有低功耗、高对比度、色彩鲜艳、外形小巧和温度范围广等优点,在市场上极具竞争力。

Kopin 公司是一家领先的向军队、工业和消费领域客户提供集成到头戴式计算和显示系统的创新型可穿戴技术和解决方案开发商和提供商。2017 年 Kopin 陆续牵手联想、京东方以及歌尔股份,发力 AR、VR 市场。其中,歌尔股份斥资 2460 万美元买入 Kopin 接近 10% 的股份。2022 年 CES 上,Kopin 展示了新一代 1.3 英寸 2.6K x 2.6K 硅基 OLED 显示器(Display-onChip)。

韩国三星与 LG 布局 Micro OLED 领域相对较晚。三星在 Micro OLED 领域还处于早期开发阶段,其计划在 2023 年开始建设第一条生产线,2024 年量产 Micro OLED 显示器,并在 2025 年扩大产能,以便在 2026 年实现全面商业化。韩媒 The Elec 报道,LG 显示也与 Meta 签署协议,于 2023 年 2 月 14 日开始合作开发 Micro OLED。Meta 负责设计芯片,SK 海力士将生产用于芯片的晶圆,LG 显示负责将 OLED 有机发光材料蒸镀在晶圆上,然后切割成 Micro OLED 面板。

3.3.视涯科技 12 英寸 Micro OLED 国内领先,清越科技 8 英寸产能最大

从国内的 Micro OLED 的厂商来看,处于领先位置的包括视涯科技、京东方、清越科技等。其中视涯科技 12 英寸产线处于行业领先地位,清越科技 8 英寸产能最高。视涯科技是国内领先的 Micro OLED 行业的初创企业,专业从事硅基微型显示技术开发,致力于开发全球领先的微型显示器件,公司董事长顾铁是国内显示产业领军人物。视涯科技从 2017 年开始建设耗资 3 亿美元的 OLED 300 毫米微显示器生产线,是目前全球最大的、唯一专注于 12 英寸晶圆硅基 OLED 微型显示组件研发生产基地。目前晶圆厂现已投入运营,年产 能约为 2000 万片显示器(月产能为 9000 片 300 毫米晶圆),产能全球领先,满产时年产值可达 30 亿元。2022 年 5 月 20 日,高通技术公司宣布推出搭载骁龙®XR2 平台的无线 AR 智能眼镜参考设计,标志着推动 XR 成为下一代计算平台进程中的又一里程碑。采用了由视涯技术提供的双 Micro OLED 显示器。另外,视涯科技的 Micro OLED 产品已经进入华为等龙头 VR 厂商供应链,未来有望进入更多国际厂商。从产品性能来看,公司目前产品大部分 PPI 集中在 3000-4000 之间,可以满足大部分 VR 设备需求。

京东方与北方奥雷德光电科技股份有限公司、云南省滇中产业发展集团有限责任公司、高平科技(深圳)有限公司于 2017 年合作,投资 11.5 亿元在云南昆明设立云南创视界光电科技有限公司,专门负责建设 Micro OLED 生产线。云南创视界 8 英寸 Micro OLED 生产线于 2019 年 8 月实现量产,新规划的 12 英寸 Micro OLED 生产线分 3 期进行,预计将于 2024 年 1 月 全部完成,设计年产能为 523 万片。京东方是国内唯一一家同时布局 8 英寸和 12 英寸 Micro OLED 大规模生产线的企业,2022 年 5 月 24 日,京东方在实现屏幕尺寸仅 0.39 英寸的基础上,率先推出了目前业界最高 5644ppi 超高分辨率,可以达到对比度 100000:1 的硅基 OLED 屏幕。

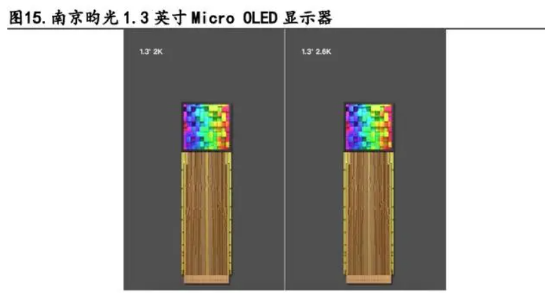

南京昀光是一家面向各类超高像素密度微型显示器产品研发、生产和销售的公司,是解决国内新型显示和半导体领域科技创新体系“卡脖子”难题的技术突破型企业。其创始人季渊博士是微型显示器行业领军人才,以其为首的核心成员来自华为海思、京东方、华星光电等产业化团队,行业经验丰富。南京昀光开发的硅基 OLED 产品拥有 2.5K 级别分辨率(4K 级别开发中),同时其采用了独特的数字驱动方案。与传统的模拟驱动相比,数字驱动 Micro OLED 微显示器在显示质量、功耗、寿命等性能上占有显著优势,相较同类微显示器产品具有更高的刷新率、对比度以及更低的功耗(功耗约为模拟驱动方案的 1/3),实现用更低成本去实现更高分辨率的目标。目前南京昀光建有一条 8 英寸 Micro OLED 量产线。2021 年 10 月,南京昀光的第一款 1.3 英寸 Micro OLED 显示器正式点亮,型号为 SRS5020,这是其第一款面向 VR 市场的产品。

苏州清越科技是一家集自主研发、规模生产、市场销售于一体,致力于物联网终端显示整体解决方案的供应商。清经过多年的技术积累与产品迭代升级,目前已形成以 PMOLED、电子纸模组与硅基 OLED 微显示器三大业务为主的产品架构与业务格局。董事长高裕弟博士是国家技术发明一等奖、中国青年科技奖获得者。作为我国 OLED 领域的领军人物之一,具有丰富 的 OLED 行业技术研发、运营与管理经验。公司依托于在 OLED 行业的技术研发积累,在 Micro OLED 彩色化技术上实现突破,并拥有多项微显示技术储备、OLED 驱动设计技术储备、有机半导体发光单元的材料选择和制作技术储备等,拥有从光刻工艺至模组工艺的全工艺流程的技术实力。公司 8 英寸 Micro OLED 显示器生产线于 2021 年一季度完成了产品点亮,实现了硅 基 CMOS 驱动电路与高效有机发光 OLED 器件的有效集成,并于 2021 年 6 月实现了首次产品 出货。

就国内厂商已有项目来看,如果只考虑已验收的项目,则中国 8 英寸 Micro OLED 产能大约在 9K/M,其中梦显电子(清越科技)有 5K/M 产能,处于国内领先地位。在 12 英寸方面,如果只考虑已验收的项目,则中国 12 英寸 Micro OLED 产能大约在 8.8K/M,其中视涯科技有 6K/M 产能,处于国内领先地位。

4.重点公司分析

4.1.华兴源创:全球领先的面板检测设备供应商,Micro OLED 打开成长空间

华兴源创成立于 2005 年 6 月,于 2019 年成为全国第一家在科创板上市的企业。公司是国内领先的检测设备与整线检测系统解决方案提供商,主要从事平板显示及集成电路的检测设备研发、生产和销售。2018 年公司进军半导体检测,2020 年公司通过并购欧立通进军智能穿戴领域。公司产品主要应用于 LCD 与 OLED 平板显示及微显示、半导体、可穿戴设备、新能源汽车等行业,为客户提供从整机、系统、模块、SIP、芯片各个工艺节点的自动化测试设备。

2022 年 Q1-3 季度,公司实现营收 16.69 亿元,同比+16.69%;实现归母净利润 3.05 亿元,同比增长 12.50%。公司 22Q1-3 营收大增,受欧立通一次性激励影响利润表现;归母净利润同比维持较高水平增长,主要原因是公司对国内外客户开发力度加大所致,其中消费电子、汽车电子、半导体检测设备均有大幅成长。

从公司的整体营收数据来看,2021 年,公司实现营业收入 20.20 亿元,同比增长 20.44%,其中消费电子检测及自动化设备业务营收 14.94 亿元,同比大幅增长 83.62%,占总营收 73.94%; 半导体检测设备制造业务营收 4.17 亿元,同比增长 36.45%,占总营收 20.66%;2021 年归属于母公司所有者的净利润为 3.14 亿元,同比增长 18.43%。公司自动化检测设备产品的需求稳步扩大使得收入增长迅速,同时公司进一步优化了成本结构,使成本增长远低于公司收入增长。

从公司产品结构来看,公司在平板和半导体检测板块产品十分丰富,在平板检测业务保持业内领先水平,Mini LED、Micro-LED 及 Micro-OLED 等新一代显示检测技术储备不断升级,半导体检测业务包括测试机、分选机、AOI 缺陷检测设备在内的多个标准设备也陆续进入量产。消费电子检测及自动化设备业务是目前收入主要来源,半导体检测设备业务份额有望继续提升。新型显示技术检测业务方面,华兴源创目前在 Mini LED、Micro LED 及 Micro OLED 三条技术 路线上均有技术储备并且还在继续投入研发,其中 Micro OLED 系列检测设备已获得下游客户索尼及终端客户验证,并且获得终端客户首条试验线订单,迈出了批量出货的第一步,也是领先市场的第一步。华兴源创领先于行业在 Micro OLED 检测设备进行布局,此次接获行业量产订单,随着 Micro OLED 在 AR/VR 应用中的普及,华兴源创的盈利能力有望再度提高。

4.2.清越科技:国内领先的 Micro OLED 的制造商

苏州清越科技是一家集自主研发、规模生产、市场销售于一体,致力于物联网终端显示整体解决方案的供应商。清经过多年的技术积累与产品迭代升级,目前已形成以 PMOLED、电子纸模组与硅基 OLED 微显示器三大业务为主的产品架构与业务格局。董事长高裕弟博士是国家技术发明一等奖、中国青年科技奖获得者。作为我国 OLED 领域的领军人物之一,具有丰富的 OLED 行业技术研发、运营与管理经验、“硅基 OLED 显示技术”、“电子纸模组制造技术” 等关键核心技术。公司处于显示产业链的中间环节,产品广泛应用于医疗健康、家居应用、商超零售、消费电子、车载工控、穿戴产品、安全产品等多个下游领域。公司积累的客户中不乏各行业中的优秀企业,包括三星、小米、嘉乐智能、超思电子、汉朔科技等。

从公司的财务数据来看,公司业务发展迅速,收入规模不断扩大,市场份额持续提升。2019- 2021 年,公司营业收入分别约为 4.36 亿元、4.98 亿元和 6.94 亿元,归母净利润分别为 0.47 亿元、0.58 亿元、0.59 亿元。公司 2020 年营业收入有所提高,主要受医疗健康行业出货量爆发及电子纸模组产品实现销售影响。公司 2021 年整体营收大幅增长,主要系电子纸模组产品销售快速增长影响。2022 前三季度公司实现营业收入 7.61 亿元,同比+68.94%;归母净利润 0.31 亿元,较去年同比-2.71%;扣非归母净利润 0.20 亿元,较上年同比+74.33%。前三季度公司营收高增长主要原因是电子纸模组产品销售持续高速增长,公司商超零售领域主营业务占比提高至 67.08%。

从公司的整体营收数据来看,2021 年,公司实现营业收入 6.94 亿元,同比增长 39.37%,其 中 PMOLED 业务营收 3.17 亿元,同比下降 8.17%,占总营收 46%;电子纸模组业务营收 2.69 亿元,同比大幅增长 308.65%,占总营收 39%;Micro OLED 业务首次实现营收 0.0006 亿元,占总营收 0.01%。2021 年归属于母公司所有者的净利润为 0.59 亿元,同比增长 1.91%。公司电子纸模组产品的需求稳步扩大使得收入增长迅速,同时公司进一步布局 Micro OLED 业务,在 2021 年 6 月首次实现销售,并在 2022 年扩大业务规模。

公司依托于在 OLED 行业的技术研发积累,在 Micro OLED 彩色化技术上实现突破,并拥有多项微显示技术储备、OLED 驱动设计技术储备、有机半导体发光单元的材料选择和制作技术储备等,拥有从光刻工艺至模组工艺的全工艺流程的技术实力。公司 8 英寸 Micro OLED 显示器生产线于 2021 年一季度完成了产品点亮,实现了硅基 CMOS 驱动电路与高效有机发光 OLED 器件的有效集成,并于 2021 年 6 月实现了首次产品出货。公司产品具有高亮度、高色域等特点,涵盖 0.39 寸分辨率 1024*768、0.61 寸分辨率 1024*768 等规格,可满足多种客户需求。同时,公司招股书中说明募集资金将用于 Micro OLED 显示器生产线的技术改进,随着募投项目的实施,公司在 Micro OLED 显示器行业的竞争力将进一步增强。

4.3.精测电子:半导体检测设备国内领先,布局 Micro OLED 检测打造第二成长曲线

武汉精测电子集团创立于 2006 年,是国内面板检测系统龙头企业。公司起家于 Module 段电讯技术信号检测,经过多年的发展,公司目前 Module 制程检测系统的产品技术已处于行业领先水平,是国内面板 Module 段领军企业,并开始向前端 Array 制程和 Cell 制程延伸, 在 2014 年引进了宏濑光电和光达检测科技有限公司关于 AOI 光学检测系统和平板显示自动化设备相关的专利等知识产权后,开始构建自身的自动化检测及 AOI 体系,并完成了相应产品开发。公司目前已经成为行业内少数在基于机器视觉的光学检测、自动化控制,和基于电讯技术的信号检测等方面均具有较高技术水平的企业,具有“光、机、电、算、软”一体化的整体方案解决能力。

从公司的财务数据来看,公司业务发展迅速,收入规模不断扩大,市场份额持续提升。2019- 2021 年,公司营业收入分别约为 19.51 亿元、20.77 亿元和 24.09 亿元,归母净利润分别为 2.70 亿元、2.43 亿元、1.92 亿元,公司 2021 年整体营收有所提高,其中归母净利润下降主要系公司前期在半导体和新能源领域的持续投入产生亏损,对净利润产生了较大的影响。2022 前三季度公司实现营业收入 18.2 亿元,同比+2.96%;归母净利润 1.44 亿元,较去年同比-1.25%;扣非归母净利润 0.84 亿元,较上年同比-47.86%。前三季度公司营收稳健增长主要原因二季度订单延期到三季度实现交付,外加新能源业务开始放量。从盈利能力来看,2022 盈利能力持续提高,毛利率 44.31%,环比+0.97pct,毛利率环比略有提高。

营收结构来看,公司主营业务包括 AOI 光学检测系统、信号检测系统、OLED 检测系统、新能源、平板显示自动化设备和半导体等。2021 年公司主营业务营业收入分别为 8.93 亿元(YOY+29.61%)、2.95 亿元(YOY+47.5%)、8.09 亿元(YOY+9.92%)、0.52 亿元(YOY-35.80%)、1.91 亿元(YOY-28.99%)、1.36 亿元(YOY+109.23%),占比分别为 37.07%、12.25%、33.58%、2.16%、7.93%、5.65%,毛利率分别为 37.74%、56.19%、48.46%、30.55%、32.95%、37.02%,同比分别-7.69pct、-0.59pct、-5.49pct、+25.87pct、-9.89pct、-1.14pct。

平板显示检测业务方面,在深耕存量市场的基础上,在创新应用场景中不断拓展增量市场。并基于在“光、机、电、算、软”一体化的整体方案解决能力优势,不断向面板中、前道制 程扩展,成功实现了 Array 制程和 Cell 制程产品的开发和规模销售,成为行业内少数几家能够提供平板显示三大制程检测系统的企业;

精测电子积极布局 Micro OLED 显示检测领域,公司平板显示、半导体两大业务板块联动,推 出了 Micro OLED 模组 AOI 产品,在市场竞争中占据先机。精测电子推出的 Micro OLED 模组 AOI 产品可覆盖最小 0.1 英寸最大 3 英寸的 Micro OLED 产品,配合自研智能相机,最高空间分辨率可小于 0.8μm,最高物镜分辨率达到 2.2μm。精测电子在 2022 年上半年继续加大了在新型显示领域的研发投入,AR/VR/MR 等头显设备配套检测的布局深入且已取得较大进展,Micro OLED、光学显示模组(Eyecup)等配套检测均已收获国际知名头部客户订单。同时公 司于 2020 年对视涯技术进行增资,进一步完善行业全产业链布局,入股合肥视涯,随着 Micro OLED 市场的逐步起量,将有助于公司产品销量的提升。公司在 Micro LED、Micro OLED 领域的技术储备较为丰富,虽然目前相关产品营收占公司总营收规模较小,但随着 AR/VR 产业的发展,公司将继续加大在新型显示领域的研发力度,进一步加大与国内外头部战略客户的合作关系,扩大公司的业务规模。

4.4.奥来德:OLED 材料快速成长,布局 Micro OLED 小型蒸镀机前景可期

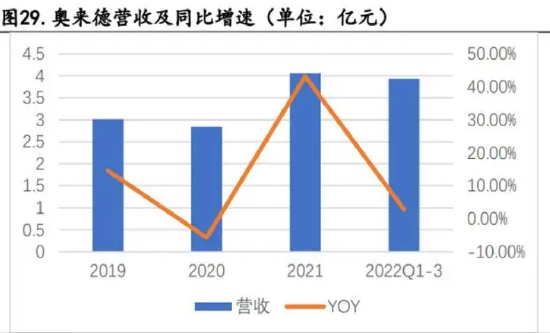

吉林奥来德成立于 2005 年,主要从事 OLED 产业链上游环节中的有机发光材料的终端材料与蒸发源设备的研发、制造、销售及售后技术服务,其中有机发光材料为 OLED 面板制造的核心材料,蒸发源为 OLED 面板制造的关键设备蒸镀机的核心组件。十几年来,公司深耕上游制造领域,逐步推动国内 OLED 蒸发源设备与终端有机发光材料国产化,据公司招股说明书,国内蒸发源市场占有率达 58%,研发 OLED 材料 500 余种,可量产近 70 种。凭借多年的技术积累及稳定的产品质量,公司与京东方、天马集团、维信诺、和辉光电等知名 OLED 面板企业建立良好合作关系,成功实现 OLED 核心组件的自主研发、产业化和进口替代,解决了国内 6 代 AMOLED 产线的卡脖子技术问题。从公司的财务数据来看,公司业务发展迅速,收入规模不断扩大,市场份额持续提升。2019- 2021 年,公司营业收入分别约为 3.01 亿元、2.84 亿元和 4.06 亿元,归母净利润分别为 1.09 亿元、0.72 亿元、1.36 亿元。公司 2020 年营业收入同比有所下滑,主要由于疫情导致公司有机发光材料的订单缩减或延后,但这种特殊情况在 2021 年迅速改善,2021 年有机发光材 料营收重回增长渠道,而且增速也有快速回升。

2022 前三季度公司实现营业收入 3.93 亿元,同比+2.84%;归母净利润 1.12 亿元,较去年同比-23.82%;扣非归母净利润 0.97 亿元,较上年同比-20.38%。前三季度公司营收增长主要是由于公司蒸发源设备、有机发光材料加速放量,完成了华星光电二期和重庆京东方二期蒸发源的项目验收并确认收入。随着上海 10 吨 AMOLED 募投产能逐步落地,未来公司 OLED 材料板块将成为第二增长极,毛利水平亦有望提高。

从公司的整体营收数据来看,2021 年,公司实现营业收入 4.06 亿元,同比增长 43.17%,其中蒸发源设备业务营收 2.62 亿元,同比增长 39.04%,占总营收 64.63%;有机发光材料业务营收 1.44 亿元,同比大幅增长 52.82%,占总营收 35.35%。国内 AMOLED 面板行业的高速发展带动了公司业绩的上升,公司蒸发源部件市场占有率逐年提升也为盈利水平的上升贡献了力量。

奥来德在 Micro OLED 领域已有材料及技术储备。根据公司 2021 年年报,公司针对 Micro OLED 领域,不仅完成了材料的积累,也实现了器件结构和全套材料技术的开发,目前已经向安徽熙泰、云南奥雷德、苏州集萃、梦显等 Micro OLED 企业提供器件技术和材料业务。在蒸发源设备层面,公司也在积极布局小型蒸镀机的研发与生产,该设备将具备有机材料评价、小型面板开发、Micro OLED 制作等多种功能。随着 VR/AR 行业的发展,奥来德作为 Micro OLED 上游材料与设备供应商有望充分受益。

来源:未来智库

0